Najbliższa sobota, 5 marca 2011, ogłoszona została „dniem otwartym” urzędów skarbowych w Polsce. W tym dniu podatnicy będą mogli odwiedzić swoje urzędy skarbowe, w godzinach od 9:00 do 13:00, oraz złożyć swoje zeznanie podatkowe za 2010 rok osobiście bądź pogłębić swoją wiedzę w kwestiach podatkowych.

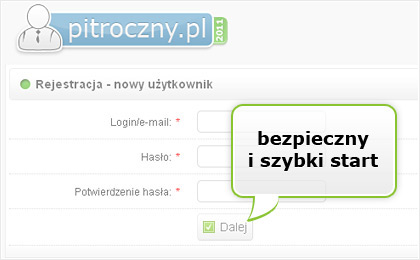

Osoby, które jednak wolą spędzić weekend w nieco mniej „urzędowej” atmosferze, mogą szybko i wygodnie wypełnić swój PIT za 2010 rok w serwisie pitroczny.pl i wysłać e-deklarację do urzędu skarbowego bez wychodzenia z domu.

...

Read more

Styczeń 2011 przyniósł zmiany w zasadach opodatkowania podatkiem dochodowym majątku, który pozostał po zlikwidowaniu działalności gospodarczej.

Do końca 2010 roku, przedsiębiorca, który likwidował działalność gospodarczą, zobowiązany był sporządzić remanent likwidacyjny. W remanencie należało wykazać wartość (według cen zakupu) towarów, materiałów i wyrobów oraz rzeczowych składników majątku, jak również braków i odpadków, z wyłączeniem środków trwałych. Po przeliczeniu wartości remanentu przez współczynnik dochodowości, od potencjalnego dochodu naliczany był podatek likwidacyjny w wysokości 10%.

Znowelizowana Ustawa o podatku dochodowym od osób fizycznych uchyliła wcześniej obowiązujące przepisy, które określały ustalanie dochodu na dzień likwidacji działalności gospodarczej i rozliczanie ryczałtowego podatku dochodowego od remanentu likwidacyjnego.

Wykaz składników majątku

Remanent likwidacyjny zastąpiono wykazem składników majątku z dnia likwidacji działalności gospodarczej. W wykazie tym ujmuje się wszystkie towary, wyposażenie i środki trwałe, które pozostają w przedsiębiorstwie, w momencie jego likwidacji.

Elementy, które powinien zawierać wykaz składników majątku, to, co najmniej:

liczba porządkowa;

określenie (nazwa) składnika majątku;

data nabycia składnika majątku;

kwota wydatków, które poniesiono z tytułu nabycia składnika majątku oraz kwota wydatków, które poniesiono z tytułu nabycia składnika majątku, zaliczona w koszty uzyskania przychodu;

wartość początkowa;

metoda amortyzacji;

suma odpisów amortyzacyjnych;

wysokość wypłaconych środków pieniężnych należnych wspólnikom za udział w spółce, która nie jest osobą prawną w dniu wystąpienia ze spółki lub przy jej likwidacji.

Opodatkowanie

Nowelizacja ustawy o podatku dochodowym zniosła opodatkowanie dochodu z tytułu remanentu likwidacyjnego. Jednakże sprzedaż wykazanych składników majątku przed upływem 6 lat (licząc od pierwszego dnia miesiąca, po miesiącu dokonania likwidacji własnej działalności gospodarczej lub likwidacja spółki, do dnia odpłatnego zbycia środka trwałego), jest opodatkowana tak, jak przychód z działalności gospodarczej.

Podstawa opodatkowania

Dochód bądź strata wynikająca ze zbycia powyżej wymienionych składników majątku, ustalana jest poprzez odjęcie od przychodu ze zbycia wydatków na nabycie tych składników, które uprzednio nie zostały wliczone w koszty uzyskania przychodu.

Zwolnienie z opodatkowania

W przypadku, gdy osoba prowadząca działalność gospodarczą, będzie zbywała składniki majątku firmy po upływie sześciu lat – sprzedaż ta nie będzie stanowiła przychodu z działalności gospodarczej. Jeśli jednak przedsiębiorca ponownie będzie wykorzystywał składniki majątku w następnej działalności gospodarczej, nie może skorzystać ze zwolnienia.

...

Read more

Początek 2011 roku przyniósł zmiany w przepisach dotyczących pracujących emerytów. Aby emeryci nie narażali się na wstrzymanie wypłaty świadczeń emerytalnych związanych ze składkami ZUS, muszą rozwiązać stosunek pracy przynajmniej na jeden dzień.

W przypadku osób, które od 2009 roku pobierają świadczenia emerytalne, a nie rozwiązały umowy o pracę, muszą to zrobić do października 2011 roku. W ten sposób zachowają prawo do pobierania świadczeń emerytalnych.

...

Read more

Do końca lutego 2011 roku płatnik powinien przekazać swoim pracownikom PIT-11 za 2010 rok zawierający wyliczenia ich rocznego podatku dochodowego. Dodatkowo, obliczenia wynikające z formularza, pracodawca zobowiązany jest złożyć również w urzędzie skarbowym pracownika.

W tym roku znaczne ułatwienie dla pracodawców stanowi możliwość przesłania PIT-11 drogą elektroniczną (I SA/Po 486/10 – Wyrok WSA w Poznaniu). Należy jednak pamiętać o zachowaniu wzoru deklaracji PIT oraz o tym, aby na informacji PIT-11 przesłanej mailem, znalazł się podpis elektroniczny.

...

Read more

Na pewno wielu z Was zauważyło, że pitroczny.pl pojawił się na Facebooku. Do FanPage’a dołącza coraz więcej osób, które „lubią to”.

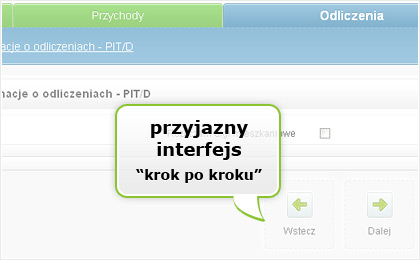

W związku z rosnącym zainteresowaniem podatników ideą rozliczeń podatkowych przez internet, pitroczny.pl przygotował aplikację w wersji zintegrowanej z platformą Facebook. Żeby z niej skorzystać, wystarczy zalogować się na swoje konto w portalu społecznościowym, wybrać aplikację pitroczny.pl oraz zaakceptować regulamin. System podpowiedzi prowadzi użytkownika przez cały proces wypełniania deklaracji.

Pitroczny.pl w wersji na Facebooka umożliwia osobom fizycznym rozliczającym się za 2010 rok, wypełnienie wybranego formularza PIT (PIT-36, PIT-36L, PIT-37, PIT-38 bądź PIT-39) oraz przesłanie go do urzędu skarbowego w formie e-deklaracji – bez konieczności składania drogiego podpisu elektronicznego. Dodatkowo, użytkownik będzie mógł pochwalić się swoim Facebook’owym znajomym, że już wypełnił PIT za 2010 rok.

...

Read more

Od 2009 roku, w przypadku umów zleceń i umów o dzieło zawieranych do kwoty 200 zł, nie dokonywało się odliczeń kosztów uzyskania przychodu. Jeśli miesięczny przychód płatnika z umów zlecenia i o dzieło nie przekroczył 200 zł, powinien on zapłacić 18% podatku, bez uwzględniania kosztów uzyskania przychodu.

Dotąd, jeśli suma należności określonych w umowie zleceniu ( lub kilku umowach) zawartej z osobą, która nie jest pracownikiem danego przedsiębiorcy, nie przekroczyła miesięcznie kwoty 200 zł od tego samego przedsiębiorcy – pobierany był zryczałtowany podatek dochodowy w wysokości 18% przychodu.

W przypadku, gdy w jednym miesiącu dany przedsiębiorca zawarł z osobą niebędącą jego pracownikiem kilka umów zleceń, z których każda była niższa niż 200 zł, ale razem wartość tę przekroczyły, taki przychód był opodatkowany na zasadach ogólnych. Wynikało to z faktu, iż łączna suma przychodu była wyższa niż owe 200 zł.

Zmiany w 2011

Od 2011 roku dotychczasowa sytuacja uległa zmianie. W przypadku tego rodzaju umów nie obowiązuje już limit miesięczny. Tym samym, ilość czy łączna wartość umów zleceń bądź umów o dzieło podpisanych w danym miesiącu, nie będzie miała znaczenia. Każda z umów objęta będzie takim samym ryczałtem, jeżeli jej wartość nie przekroczy 200 złotych.

Zmiana ta obowiązuje na podstawie art. 1 Ustawy z dnia 25 listopada 2010 roku o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. nr 226, poz. 1478 ).

...

Read more

Zgodnie z art. 627 kodeksu cywilnego – umowa o dzieło jest typem umowy na podstawie której przyjmujący zamówienie zobowiązuje się do wykonania określonego dzieła dla zamawiającego, a zamawiający zobowiązany jest do zapłaty wynagrodzenia wykonawcy dzieła. Dzieło stanowi rezultat (efekt) określony przez obie strony umowy. Rezultatem może być zarówno dobro materialne (uszyte ubranie czy ogrodzenie posesji), jak również dobro niematerialne (program komputerowy, utwór publicystyczny czy organizacja wesela).

W przeciwieństwie do umowy o pracę, umowa o dzieło pozwala wykonawcy na swobodny wybór miejsca, sposobu i czasu wykonywania dzieła. Jednocześnie jednak do obowiązków zleceniodawcy należy zapewnienie zleceniobiorcy wynagrodzenie oraz bezpiecznych i higienicznych warunków pracy.

Co powinna zawierać umowa o dzieło?

Umowa o dzieło powinna zawierać następujące elementy:

określenie stron umowy;

dokładny opis zamawianego dzieła;

określenie zakresu współpracy;

datę i miejsce sporządzenia umowy;

wysokość wynagrodzenia wraz z terminem oraz sposobem zapłaty;

opcjonalne jest określenie kto ponosi koszty materiałów oraz je dostarcza;

na umowie o dzieło nie powinno oczywiście zabraknąć własnoręcznych podpisów obu stron umowy.

Koszty uzyskania przychodu

W przypadku, gdy zleceniobiorca osobiście wykonuje prace na podstawie umowy o dzieło, koszty uzyskania przychodu określa się na 20% uzyskanego przychodu.

W przypadku korzystania przez twórców z praw autorskich i artystów z praw pokrewnych – koszty uzyskania przychodu wynoszą 50%. Dzieje się tak, gdyż twórcy zatrudnieni na podstawie umowy o dzieło nie otrzymują wynagrodzenia za wykonanie dzieła (utworu), tylko za przeniesienie praw do utworu (umowa zbycia praw autorskich, licencja). Sytuacja tak zachodzi, jeśli spełnione są oba następujące warunki:

istnienie utworu w rozumieniu ustawy o prawie autorskim i prawach pokrewnych;

twórca odpłatnie udziela zamawiającemu licencji na korzystanie z danego utworu bądź twórca dokona innego odpłatnego rozporządzania przysługującymi mu majątkowymi prawami autorskimi do utworu.

Warto pamiętać, iż licencja na korzystanie z autorskich praw majątkowych do utworu musi mieć formę pisemną.

Więcej o umowie o dzieło przeczytasz na Blogu Eksperckim ifirma.pl.

...

Read more

Nowelizacja ustawy o podatku od towarów i usług z dniem 1 kwietnia 2011 wprowadziła zmiany w zakresie opodatkowania dostawy towarów przez podmiot nieposiadający siedziby w Polsce.

W odniesieniu do art.17 ust. 2 ustawy, w przypadku nabycia towarów na terytorium kraju od podatnika nieposiadającego siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności w Polsce zobowiązanym do rozliczenia podatku VAT jest nabywca towaru.

Faktury stwierdzające dokonanie takiej dostawy powinny zawierać:

• adnotację, że podatek rozlicza nabywca lub

• wskazanie właściwego przepisu ustawy lub dyrektywy, wskazującego, że podatek rozlicza nabywca, lub

• oznaczenie „odwrotne obciążenie”.

Zgodnie z powyższym, sprzedawca wystawia fakturę bez naliczenia kwoty podatku VAT. Nabywca rozlicza taką transakcję poprzez wystawienie faktury wewnętrznej i doliczenie podatku VAT do ceny zakupu.

Na podstawie wystawionej faktury wewnętrznej dostawę towarów, dla której podatnikiem jest nabywca wykazujemy w pozycjach 41 i 42 deklaracji VAT-7.

W sytuacji, gdy na skutek błędu, sprzedawca wystawi fakturę i wykaże w niej kwotę podatku, nabywcy nie będzie przysługiwało prawo do odliczenia tego podatku. Wynika to z art. 88 ust. 3a pkt 7 ustawy o VAT, który mówi, że nie stanowią podstawy do obniżenia podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego faktury i dokumenty celne w przypadku gdy: wystawiono faktury, w których została wykazana kwota podatku w stosunku do czynności opodatkowanych, dla których nie wykazuje się kwoty podatku na fakturze – w części dotyczącej tych czynności.

Podsumowując, podatnicy, którzy będą otrzymywali faktury bez naliczonego podatku VAT, a dokonującym dostawy na terytorium kraju będzie firma nieposiadająca siedziby lub stałego miejsca prowadzenia działalności w Polsce, mają obowiązek odprowadzić podatek VAT z tej transakcji. Jednocześnie mają prawo do odliczenia, na zasadach ogólnych, podatku naliczonego.

...

Read more

Część z nas otrzymała już PIT-11 od swojego pracodawcy. Zatem można przystąpić do wypełnienia PIT za 2010 rok. Niektórzy będą czekać na ostatnią chwilę i denerwować się – w ostatnim tygodniu kwietnia stojąc w długich kolejkach na poczcie. Można sobie tego zaoszczędzić, gdyż w serwisie pitroczny.pl wypełnienie PIT zajmuje jedynie kilkanaście minut.

E-deklaracje

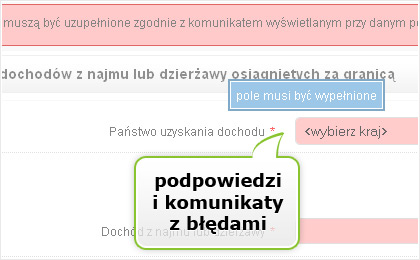

Zachęcamy również do wysyłania e-deklaracji do urzędu skarbowego. Pozwoli nam to rozliczyć się z fiskusem bez wychodzenia z domu i bez konieczności inwestowania w podpis elektroniczny (aplikacja pitroczny.pl weryfikuje użytkownika na podstawie 6 osobistych cech: numeru NIP, imienia, nazwiska, numeru PESEL, daty urodzenia oraz kwoty przychodu z zeznania lub rozliczenia za 2009 rok). Możliwość wypełnienia i wysłania PIT przez internet mają podatnicy, którzy w tym roku wypełniają: PIT-36, PIT 36-L, PIT-37, PIT-38 lub PIT-39.

Dodatkowo przypominamy, że osoby prowadzące swoją księgowość w serwisie ifirma.pl mogą łatwo eksportować swoje dane podatkowe bezpośrednio do serwisu pitroczny.pl.

...

Read more

Od 2007 roku podatnik nie musi osobiście przelewać kwoty 1% swojego podatku na rachunek OPP osobiście. Teraz to urząd skarbowy przekazuje odpowiednią kwotę na rzecz wybranej przez podatnika organizacji pożytku publicznego. Jedyne, co musi zrobić podatnik, to wpisanie w formularzu PIT numeru KRS oraz nazwy OPP, na rzecz której chce przekazać swój 1%.

Serdecznie namawiamy wszystkich do przekazanie 1% na OPP, co w pitroczny.pl jest bardzo proste. Wystarczy, że podatnik:

zarejestruje się w serwisie,

wybierze organizację pożytku publicznego, wpisując w wyszukiwarce nazwę, numer KRS bądź miejscowość poszukiwanej OPP.

System sam wyliczy i odpowiednio zaokrągli (na podstawie wcześniej wprowadzonych danych) maksymalną kwotę, jaką osoba rozliczająca się za 2010 rok może przekazać dla organizacji pomagającej chorym dzieciom, opiekującej się zwierzętami czy działającej na rzecz osób niepełnosprawnych.

Jeśli chcesz dowiedzieć się więcej o tym, komu można przekazać 1% podatku oraz jak to zrobić, przeczytaj artykuł „Jak przekazać 1%?„. Możesz też od razu wypełnić swój PIT online oraz wysłać do urzędu skarbowego e-deklarację.

...

Read more